Wiener Börse Akademie

Nützen Sie unseren 20 % Jubiläumsbonus auf zahlreiche Seminare bis 15. Juli 2025.

Der Cost-Average-Effekt spielt für Anleger eine wichtige Rolle. Obwohl die Börsen langfristig tendenziell steigen, führen Schwankungen immer wieder zu Unsicherheiten. Viele Anleger bevorzugen daher regelmäßige Investitionen anstelle einer Einmalanlage, um Risiken zu minimieren und Renditechancen zu nutzen. Dieser Artikel erklärt die Funktionsweise und Vorteile des Cost-Average-Effekts.

Der Cost-Average-Effekt beschreibt eine Anlagestrategie, bei der Kapital nicht auf einmal, sondern schrittweise durch einen Sparplan über einen längeren Zeitraum investiert wird. Dies verringert das Risiko, den gesamten Betrag zu einem ungünstigen Zeitpunkt anzulegen. Während steigende Kurse Gewinne bringen und sinkende Kurse Verluste verursachen, hilft ein Sparplan dabei, Marktschwankungen auszugleichen und die Durchschnittskosten pro Anteil zu senken.

Der Begriff Cost-Average-Effekt stammt aus dem Englischen und bedeutet auf Deutsch Durchschnittskosteneffekt. Statt das gesamte Kapital sofort zu investieren, erfolgen regelmäßige Einzahlungen über Wochen, Monate oder Jahre. Besonders durch die wachsende Beliebtheit von ETFs hat sich der Sparplan als effiziente Möglichkeit etabliert. Bei niedrigen Kursen werden mehr Fondsanteile erworben, während bei hohen Kursen entsprechend weniger Anteile gekauft werden.

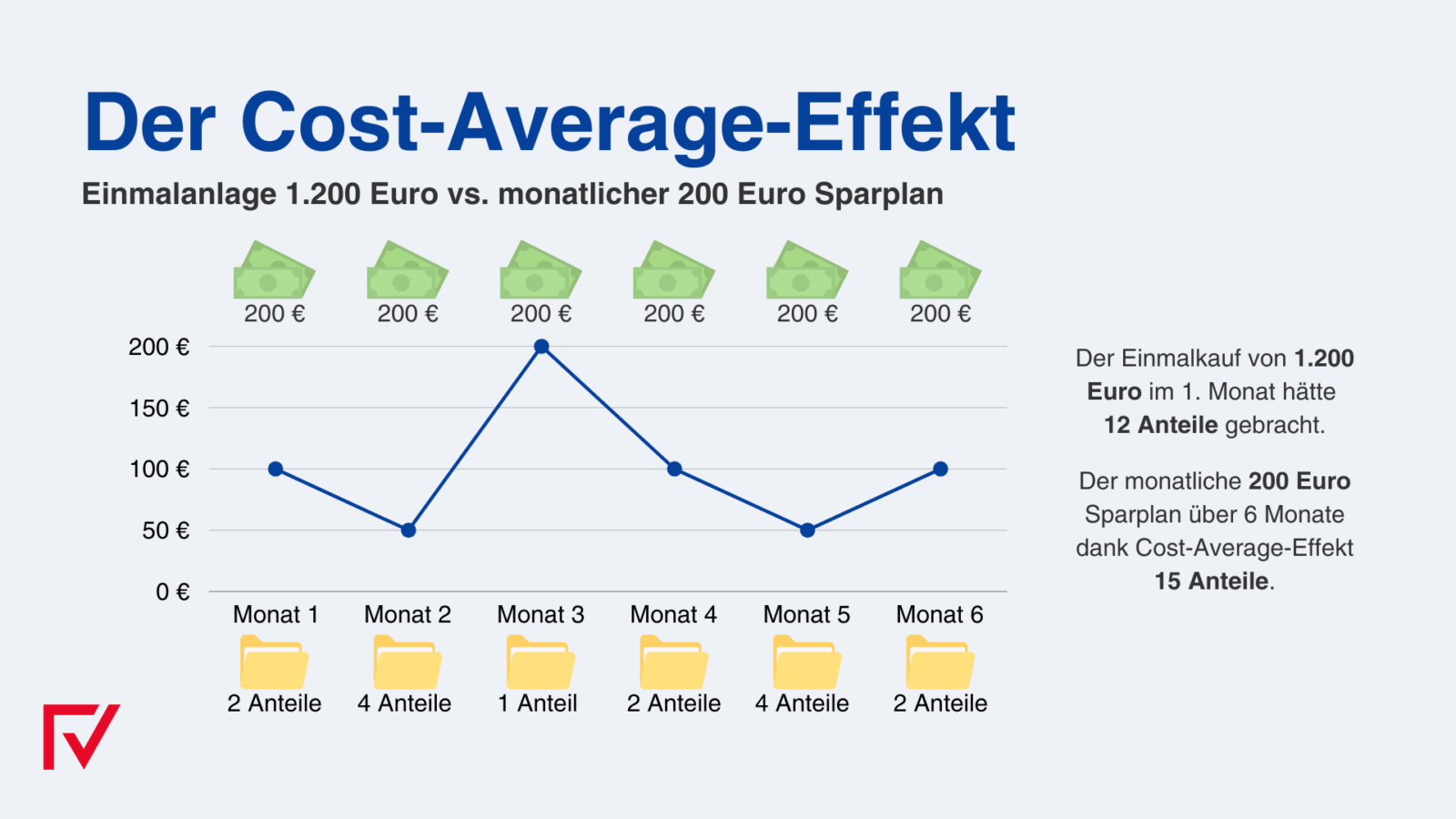

Die nachfolgende Grafik veranschaulicht den Unterschied zwischen einer Einmalanlage von 1.200 Euro und einem monatlichen ETF-Sparplan von 200 Euro über sechs Monate.

Bei einer Einmalanlage im ersten Monat zu einem Kurs von 100 Euro pro Anteil wären insgesamt 12 Anteile erworben worden.

Der monatliche ETF-Sparplan hingegen verteilt die Investition gleichmäßig über sechs Monate hinweg. Da die Kurse in diesem Zeitraum schwanken, ermöglicht der Cost-Average-Effekt den Kauf von Anteilen zu unterschiedlichen Preisen. In Monaten mit niedrigen Kursen können mehr Anteile erworben werden, in Monaten mit höheren Kursen entsprechend weniger. Dadurch ergibt sich nach sechs Monaten eine Gesamtsumme von 15 Anteilen, also drei Anteile mehr als bei der Einmalanlage.

Diese Strategie zeigt, dass ein Sparplan in Zeiten schwankender Kurse helfen kann, das Risiko einer ungünstigen Einmalanlage zu reduzieren und langfristig von durchschnittlich günstigeren Kaufpreisen zu profitieren.

Der Cost-Average-Effekt bietet Anlegern, insbesondere beim ETF-Sparplan, mehrere Vorteile gegenüber einer Einmalanlage. Einer der größten Vorteile liegt darin, dass keine aufwendige Suche nach dem perfekten Investitionszeitpunkt erforderlich ist. Bei niedrigen Kursen erhalten Anleger mehr Fondsanteile, während bei hohen Kursen entsprechend weniger Anteile erworben werden. Diese antizyklische Vorgehensweise führt langfristig zu einem günstigen Durchschnittspreis und reduziert das Risiko, zu einem ungünstigen Zeitpunkt eine größere Summe zu investieren.

Ein weiterer Vorteil des Cost-Average-Effekts ist seine positive Auswirkung auf die langfristige Rendite. Durch die regelmäßige Investition wird das Verlustrisiko begrenzt, da Anleger kontinuierlich Anteile erwerben und Marktschwankungen besser ausgleichen können.

Zusätzlich spielt der psychologische Aspekt eine wichtige Rolle. Die schrittweise Investition über einen ETF-Sparplan hilft, emotionale Fehlentscheidungen zu vermeiden. Wer eine große Summe kurz vor einem Börsenrückgang investiert, könnte durch die darauffolgenden Verluste unter Druck geraten und möglicherweise mit Verlust verkaufen. Beim Sparplan hingegen ermöglicht die regelmäßige Anlage, von fallenden Kursen zu profitieren, da Anleger mehr Anteile für den gleichen Betrag erhalten. Dies erleichtert es, Marktschwankungen auszusitzen und langfristig am Aufschwung teilzuhaben.

Zusammenfassend lässt sich sagen, dass der Cost-Average-Effekt eine bewährte Strategie darstellt, um Schwankungen an den Finanzmärkten besser zu bewältigen und langfristig stabile Renditen zu erzielen.

Häufig wird behauptet, dass der Cost-Average-Effekt langfristig zu höheren Renditen führt. Tatsächlich ist dieser Vorteil jedoch ein weit verbreiteter Mythos. Wissenschaftliche Untersuchungen zeigen, dass der Cost-Average-Effekt keine renditesteigernden Eigenschaften besitzt. Zwar führt die Strategie zu einem niedrigeren Durchschnittspreis pro Anteil, dieser Aspekt ist jedoch in der Praxis ohne Einfluss auf die tatsächliche Rendite. Es handelt sich vielmehr um eine rechnerische Begleiterscheinung ohne praktische Relevanz. Bereits 1979 wies Constantinides darauf hin, und spätere Studien von Langer und Nauhauser im Jahr 2002 bestätigten diese Erkenntnis (vgl. Constantinides 1979; Langer/Nauhauser 2002).

Die Konzentration auf den Durchschnittskosteneffekt kann zu einer trügerischen Wahrnehmung führen. Denn der Durchschnittspreis allein ist keine verlässliche Kennzahl zur Bewertung von Rendite oder Risiko. Entscheidend für das Endvermögen ist vielmehr, wie viel Kapital zu welchen Zeitpunkten innerhalb des gesamten Anlagezeitraums investiert wurde.

Zusammenfassend lässt sich festhalten, dass der Cost-Average-Effekt zwar eine sinnvolle Strategie zur Risikoreduktion durch schrittweise Investitionen bietet, jedoch keine höhere Rendite garantiert.

Der Cost-Average-Effekt bietet zweifellos Vorteile, insbesondere aus psychologischer Sicht. Vielen Anlegern fällt es leichter, regelmäßig 1.000 Euro zu investieren, anstatt einmalig 10.000 Euro anzulegen. Diese Strategie fördert diszipliniertes Sparen und hilft, impulsive Konsumausgaben zu vermeiden. Zudem verfügen gerade junge Menschen selten über hohe Kapitalbeträge, sodass ein ETF-Sparplan eine praktikable Lösung darstellt, um kontinuierlich Vermögen aufzubauen.

Aus renditetechnischer Perspektive erweist sich der Cost-Average-Effekt jedoch als ineffektiv. Die oft angeführte Steigerung der Rendite durch diese Strategie ist ein Mythos, der von wissenschaftlichen Studien bereits vor Jahrzehnten widerlegt wurde. Empirische Untersuchungen, unter anderem von Gerd Kommer, zeigen, dass der vermeintliche Vorteil nicht existiert. Vielmehr liegt der Schlüssel zu langfristigem Erfolg in der Höhe des investierten Kapitals und dem Anlagehorizont.

Letztendlich bleibt der Cost-Average-Effekt ein nützliches Instrument zur Risikominimierung und zur Förderung eines regelmäßigen Sparverhaltens – für höhere Renditen ist er jedoch keine geeignete Strategie.

Sie sehen gerade einen Platzhalterinhalt von Facebook. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSie sehen gerade einen Platzhalterinhalt von Instagram. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSie sehen gerade einen Platzhalterinhalt von X. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen