Pensionssystem Österreich – die drei Säulen

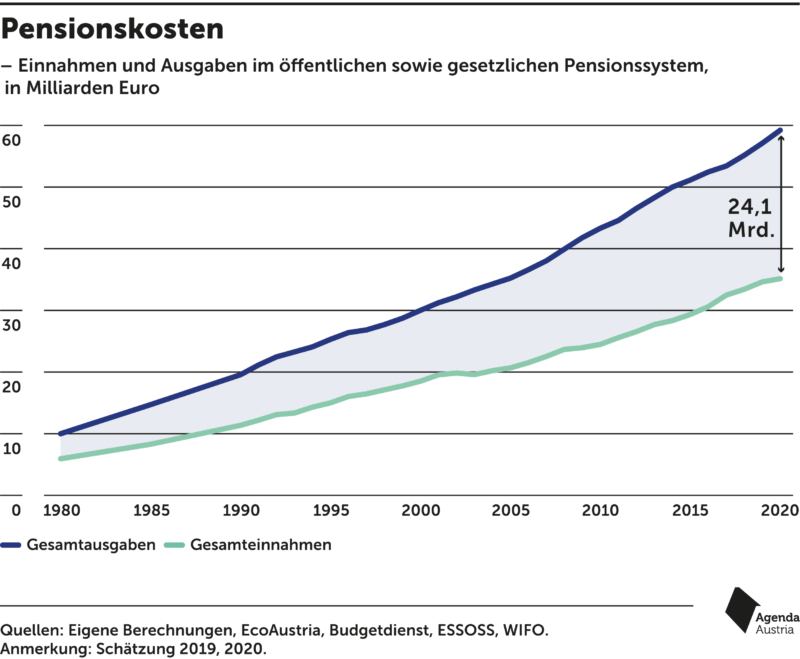

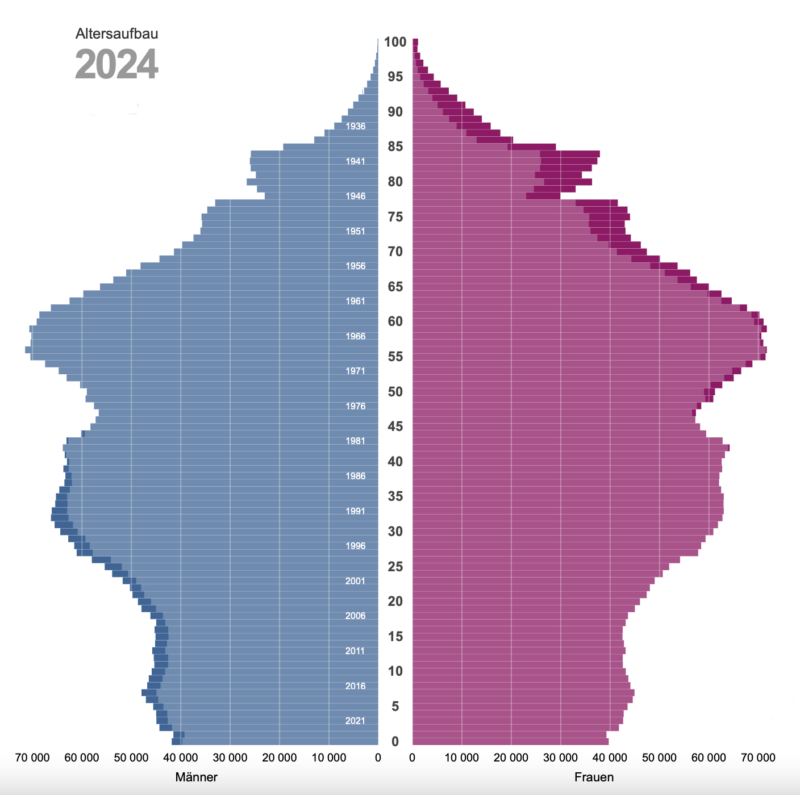

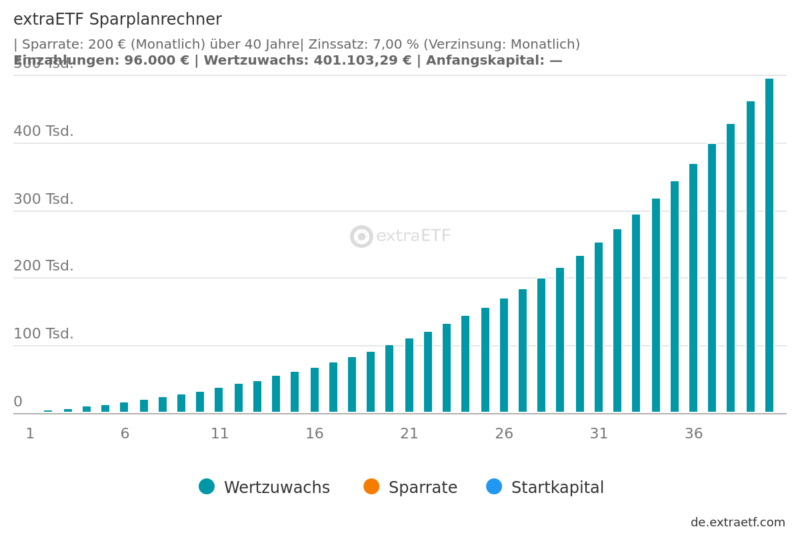

Das österreichische Pensionssystem beruht auf drei Säulen. Dazu zählt die gesetzliche Pensionsversicherung, die betriebliche Altersvorsorge sowie die private Altersvorsorge. Auch wenn der Lebensabschnitt Pension noch in weiter Ferne ist, so ist es dennoch unabdingbar, bereits heute Maßnahmen zu ergreifen, um den Lebensstandard halten zu können. Denn die staatliche Pension entspricht nicht dem aktuellen Einkommen, eine Tatsache, die vielen erst dann bewusst wird, wenn es bereits zu spät ist. Das entstehende Pension Gap sorgt dafür, dass im Alter weniger Geld zur Verfügung steht. Für viele der sichere Weg in die Altersarmut. Genau aus diesen Gründen ist die dritte Säule, die private Vorsorge, so wichtig.