Wiener Börse Akademie

Wir haben das passende Seminar für jeden Anlegertyp.

Die komplexe Welt der Finanzmärkte kann eine Herausforderung sein, und die Auswahl einer geeigneten Strategie wird durch die Fülle an Produkten nicht leichter. Risiko und Rendite spielen immer eine gemeinsame Rolle und sind oft ausschlaggebend für die Entscheidungsfindung. Eine Kombination aus traditionellen Anleihen und flexiblen ETFs könnte eine Alternative bieten.

Target Maturity ETFs sind Exchange Traded Funds, haben aber im Gegensatz zu klassischen Anleihen-ETFs, die kein Ablaufdatum haben, ein festes Ablaufdatum. Ein weiterer Unterschied von Target Maturity ETFs ist die diversifizierte Kombination von klassischen Anleihen mit den Vorteilen von ETFs. Aufgrund dieser Gemeinsamkeit könnte diese Produktform insbesondere für Anleger mit einem festen Anlagehorizont interessant sein, die von regelmäßigen Ausschüttungen profitieren möchten.

ETFs sind börsengehandelte Investmentfonds, die eine Vielzahl von Aktien oder Anleihen enthalten und somit eine Investition in den breiten Markt ermöglichen. Doch was sind die Unterschiede von Aktien und Anleihen? Mit jeder enthaltenen Aktie wird man Miteigentümer des jeweiligen Unternehmens. Man profitiert von der Kursentwicklung und den Ausschüttungen der Unternehmen.

Anleihen sind Schuldverschreibungen, also Kredite, die man Unternehmen oder Staaten zur Verfügung stellt. Dafür erhält man in der Regel Zinsen auf das eingesetzte Kapital und hat eine feste Laufzeit bis zur vollständigen Rückzahlung des Kredits an den Anleihekäufer. Einzelne Anleihen sind in der Regel erst ab hohen Einstiegssummen handelbar, teilweise von bis zu 100.000 EUR, während ETFs bereits ab sehr kleinen Beträgen gehandelt werden können.

Anleihen als auch Aktien gehen allerdings mit Risiken einher und es kann bei beiden Anlageformen zu einem Totalverlust kommen.

Diese Anlageform verbindet die Vorteile von Einzelanleihen mit der Einfachheit von ETFs und senkt so die Einstiegshürde.

Im Gegensatz zu traditionellen Anleihen können Target Maturity ETFs täglich an der Börse gehandelt werden und die Einstiegshürde ist sehr niedrig. Dies gibt Anlegern die Flexibilität, jederzeit zu kaufen oder zu verkaufen.

Die Renditen von Unternehmensanleihen sind gestiegen – mit Target Maturity ETFs wird Anlegern der Zugang zum Markt für EUR Unternehmensanleihen erleichtert.

Jeder ETF bietet Zugang zu einer Vielzahl unterschiedlicher Anleihen, wodurch das Risiko im Vergleich zum Kauf einzelner Anleihen verringert wird.

Mit regelmäßigen Ausschüttungen und einer festen Laufzeit bieten diese ETFs eine vorhersehbare Einkommensquelle.

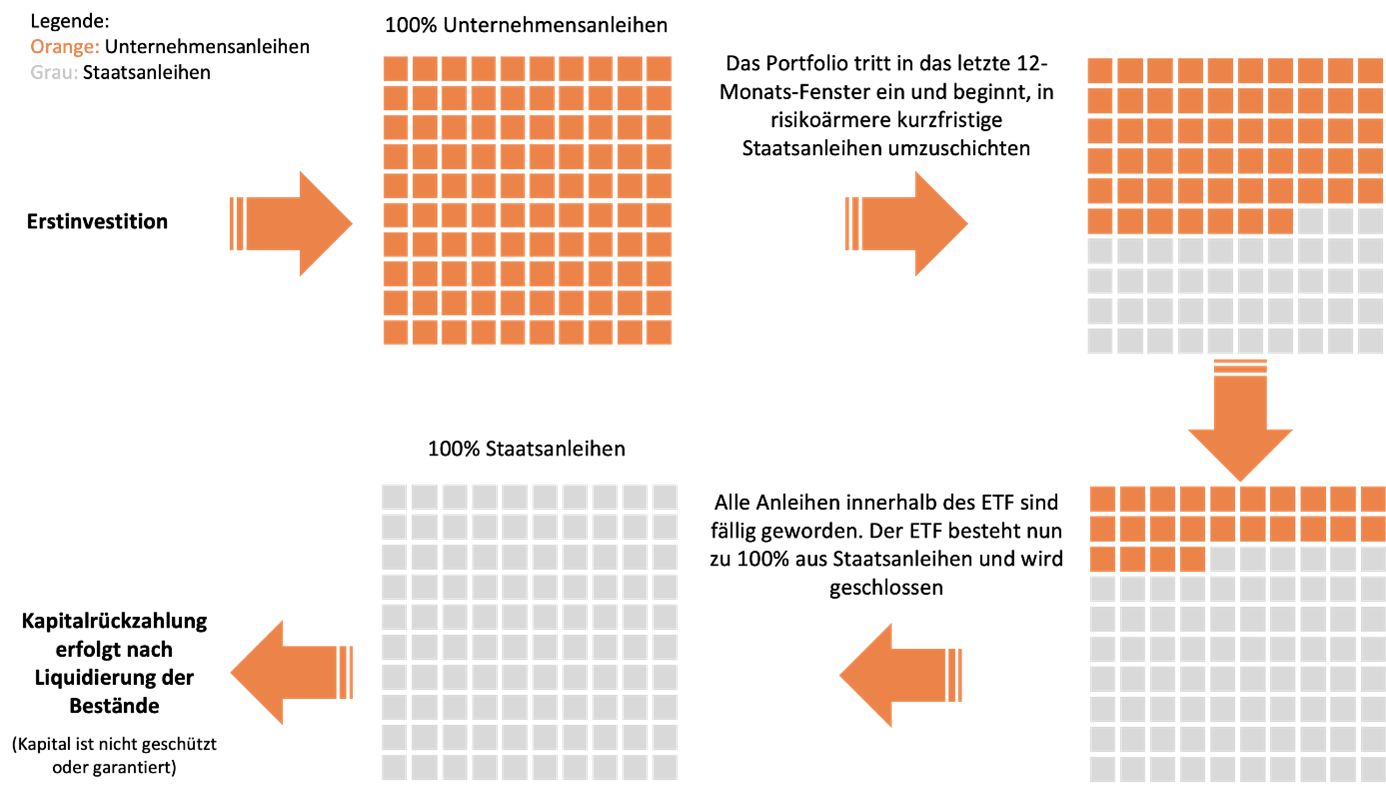

Target Maturity ETFs investieren in Anleihen, die innerhalb eines bestimmten Jahres fällig werden. Ihr Ziel ist es, die Anleihen bis zur Fälligkeit zu halten und dann das Kapital zurückzuzahlen.

Dieses Konzept gibt Anlegern eine klare Vorstellung davon, wann und wie sie ihr investiertes Kapital zurückerhalten. Der Vermögensverwalter Xtrackers by DWS bietet hier eine Auswahl mit Laufzeiten von fünf bis zehn Jahren. Bei diesen ETFs handelt es sich in der Regel um ausschüttende ETFs.

Die Fonds verfolgen das Konzept einer festen Laufzeit und einer Ausschüttung während der Laufzeit, ähnlich der Kupon- oder Zinszahlung einer Anleihe.

Nähert sich der ETF dem Laufzeitende, werden die Zahlungen der fällig werdenden Anleihen am Monatsende in risikoarme kurzlaufende Staatsanleihen reinvestiert.

Sind alle Anleihen fällig, wird der ETF liquidiert, d.h. verkauft, und die Anleger erhalten das gesamte verbleibende Fondsvermögen ausbezahlt.

Da es sich um Anlageprodukte mit Kapitalerträgen handelt, werden sie steuerlich wie normale Aktien-ETFs behandelt. Es fällt also die Kapitalertragssteuer in Höhe von 27,5% auf Gewinne und Ausschüttungen an. Nutzt man einen steuereinfachen Broker, übernimmt dieser die automatische Versteuerung. Eine Auswahl an steuereinfachen Brokern für Österreich gibt es in unserem Brokervergleich.

Wie bei jeder Anlageform gibt es auch bei Target Maturity ETFs Chancen und Risiken. Risiken bestehen in Veränderungen der Zinslandschaft, insbesondere bei sinkenden Zinsen oder der vergangenen Nullzinspolitik der letzten Jahre. Wenn Anleihen keine attraktiven Zinsen bieten, waren sie in der Vergangenheit weniger lukrativ als klassische Aktien-ETFs.

Im aktuellen Zinsumfeld sind Anleihen wieder interessant. Anlegerinnen und Anleger sollten sich bei jeder Investition, egal ob in klassische ETFs, Aktien oder andere Anlageformen, der Risiken wie Zinsänderungs-, Kredit- und Ausfallrisiken bewusst sein und sich entsprechend informieren, um eine fundierte Entscheidungsgrundlage zu haben.

Target Maturity ETFs sind eine interessante Möglichkeit für Anleger, die eine Kombination aus Sicherheit, Planbarkeit und Renditepotenzial suchen. Diese Form der Investition in eine Vielzahl von Anleihen mittels ETFs ermöglicht es, das Risiko zu streuen und von den flexiblen Vorteilen börsengehandelter Investmentfonds zu profitieren. Eine interessante Alternative für Anleger, die Anleihen in ihr Portfolio aufnehmen möchten.

Xtrackers by DWS ist die ETF- und ETC-Produktpalette der DWS Group. Mit einem verwalteten Vermögen von 933 Milliarden Euro (Stand: Juni 2024) ist die DWS Group einer der weltweit führenden Vermögensverwalter.

Sie sehen gerade einen Platzhalterinhalt von Facebook. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSie sehen gerade einen Platzhalterinhalt von Instagram. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSie sehen gerade einen Platzhalterinhalt von X. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen