Flatex

Flatex ist einer der beliebtesten Brokern in ganz Österreich. Egal ob Aktien, ETFs oder Krypto, bei Flatex wird jeder fündig!

Jeder Vater und jede Mutter wünscht sich, dem eigenen Kind später einmal etwas mitzugeben – nicht nur Liebe und Werte, sondern auch finanzielle Stabilität. Ein kleines Polster, das Sicherheit gibt, keine Geldsorgen bereitet und vielleicht sogar als Startkapital für den Weg ins Erwachsenenleben dient. Doch wie schafft man es, schon heute dafür die Weichen zu stellen? Die Antwort liegt in einem mächtigen Prinzip: dem Zinseszinseffekt.

Kinder haben einen unschlagbaren Vorteil: Zeit. Je früher du beginnst, für dein Kind Geld zurückzulegen, desto stärker entfaltet sich der Zinseszinseffekt. Schwankungen und Krisen, die kurzfristig Sorgen bereiten, sind langfristig nur kleine Wellen in einem großen Aufwärtstrend.

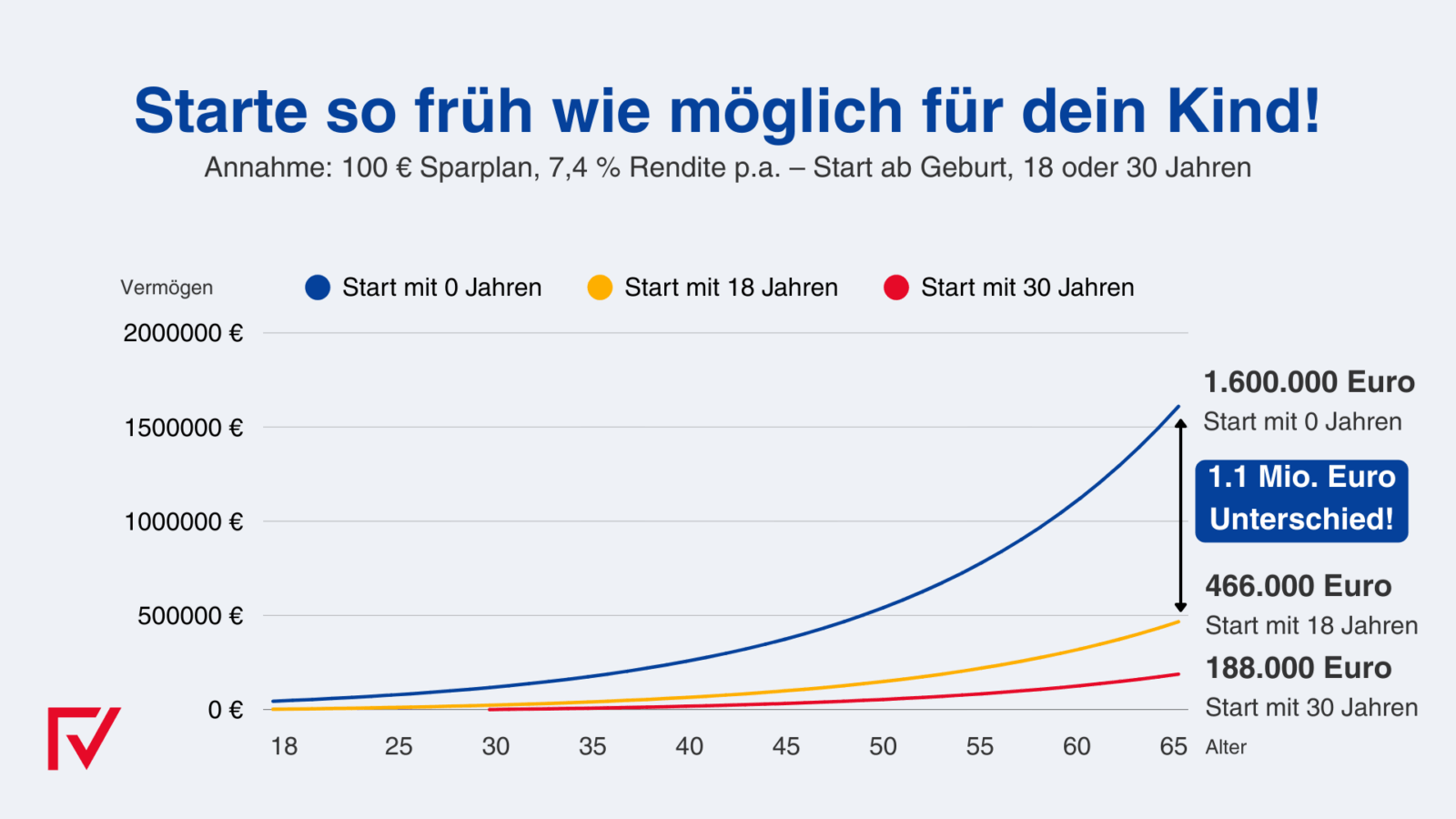

Die Zahlen sprechen für sich: Wenn Eltern ab der Geburt einen monatlichen Sparplan von 100 Euro einrichten und eine Rendite von 7,4 % p.a. zugrunde gelegt wird, wächst dieses Kapital bis zum 65. Lebensjahr des Kindes auf rund 1,6 Millionen Euro an – vorausgesetzt, das Kind übernimmt den Sparplan ab dem 18. Geburtstag und führt ihn selbst fort (siehe Grafik). Beginnt der Sparplan erst mit 18 Jahren, bleiben rund 466.000 Euro und wer erst mit 30 Jahren startet, erreicht lediglich etwa 188.000 Euro.

Der Unterschied: über 1,1 Millionen Euro mehr – nur dank dem frühen Start. Genau deshalb gilt: Zeit schlägt Sparrate. Selbst kleine Beträge können über Jahrzehnte zu einem echten Vermögen heranwachsen, wenn sie breit gestreut in globale Aktienfonds oder ETFs investiert werden.

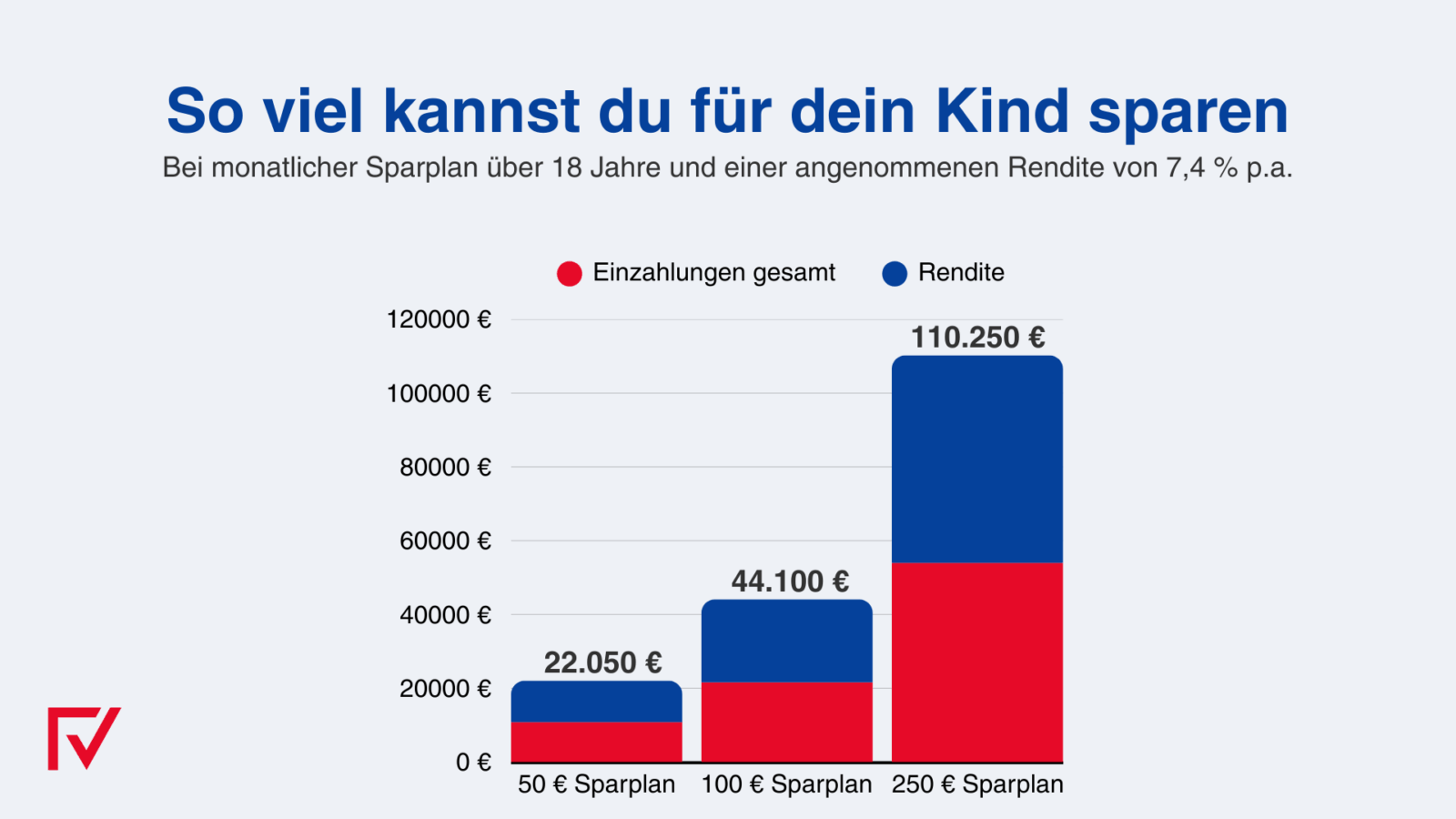

Ganz egal, ob du monatlich 50 Euro, 100 Euro oder 250 Euro zurücklegst – durch den langen Anlagehorizont von Kindern wird auch aus kleinen Beträgen ein beachtliches Vermögen. Die Grafik zeigt: Schon mit 50 Euro im Monat können in 18 Jahren rund 22.000 Euro zusammenkommen. Bei 100 Euro monatlich sind es etwa 44.000 Euro und mit 250 Euro monatlich wächst das Vermögen sogar auf über 110.000 Euro.

Die in unseren Beispielen verwendeten 7,4 % Rendite pro Jahr orientieren sich am historischen Durchschnitt globaler Aktienmärkte, zum Beispiel am MSCI World. Dieser Index bildet über 1.500 Unternehmen aus Industrieländern ab und zeigt, dass Anleger langfristig mit rund 7–8 % jährlicher Rendite rechnen konnten. Ähnliche Renditen werden auch von vergleichbaren global diversifizierten Aktienfonds erwirtschaftet.

Natürlich sind die Werte der Vergangenheit keine Garantien für die Zukunft. Aber als Annahme taugt dieser Wert sehr gut, um Eltern zu verdeutlichen, wie stark selbst kleine Sparraten über viele Jahre anwachsen können.

Entscheidend ist bei der Vorsorge nicht nur die Höhe der Sparrate, sondern vor allem die Kosten der Anlageform. Klassische Fondssparpläne über die Hausbank haben oft hohe Gebühren. Ausgabeaufschläge von 5 % und laufende Kosten von 2 % p.a. sind keine Seltenheit. Diese teils sehr hohen Kosten bei traditionellen Banken führen leider häufig dazu, dass trotz steigender globaler Märkte keine Rendite im eigenen Depot bzw. im Depot der Kinder übrig bleibt.

Moderne digitale Plattformen wie Sunrise Capital oder Flatex bieten hier im Bezug auf Transparenz und Kosten deutlich attraktivere Lösungen an.

Eigenständig zu investieren bedeutet auch, Verantwortung zu übernehmen. Viele fühlen sich beim ersten Kontakt mit Kapitalmärkten unsicher. Doch genau hier liegt die Chance: Wer sich Wissen aneignet, baut nicht nur Vermögen auf, sondern vermittelt seinem Kind auch den richtigen Umgang mit Geld.

Ein guter Startpunkt ist der Podcast von Sunrise Capital – dort lernst du praxisnah, wie Investieren funktioniert, welche Fehler man vermeiden sollte und warum Disziplin am Kapitalmarkt entscheidend ist.

In Österreich gilt: Ein Kind darf selbst kein Wertpapierdepot eröffnen.

Die Verantwortung liegt also bei den Eltern – das Depot läuft auf deinen Namen. Innerhalb dieses Depots kannst du dann aber gezielt für dein Kind einen Sparplan einrichten.

Es gibt dafür zwei bewährte Wege:

Digitale Plattformen wie Sunrise Capital machen das Investieren für Kinder einfach und flexibel. In unserer Instagram Community aus über 25.000 Anlegern aus Österreich ist Sunrise die beliebteste Form, um für Kinder vorzusorgen. Auch wir nutzen Sunrise aus Überzeugung bereits seit vielen Jahren. Gründer Thomas Niss wollte mit Sunrise eine Lösung schaffen, bei der man „quasi nichts falsch machen kann“ – ideal für Eltern, die erstmals den Kapitalmarkt nutzen.

Einfache und selbsterklärende App.

Möglichkeit, mehrere Unterdepots zu eröffnen – etwa eines pro Kind.

Automatische Veranlagung in globale Aktienfonds, kostengünstig und ohne Ausgabeaufschlag.

Einmal eingerichtet, läuft der Sparplan von selbst über 18 Jahre – ohne weiteren Handlungsbedarf.

Mit dem Code „Finanzen10“ erhältst du 10 € Startguthaben bei der Depoteröffnung.

Wer mehr Eigenverantwortung will, ist bei Online Brokern wie Flatex richtig. Du hast volle Flexibilität, musst dich aber intensiver mit Märkten und Produkten befassen.

Mehr Eigenverantwortung und volle Flexibilität, über 500 ETFs kostenlos besparbar.

Bei Flatex kannst du bis zu 5 Unterdepots in deinem Hauptdepot eröffnen – so lässt sich die Vorsorge für dein Kind klar von deiner eigenen Geldanlage trennen.

Du entscheidest selbst, in welche Wertpapiere du investierst und wie du den Sparplan gestaltest.

Egal für welche Lösung du dich entscheidest, zum 18. Geburtstag kannst du das Depot bzw. das Ersparte an dein Kind übertragen. Derzeit fällt dabei in Österreich keine Schenkungssteuer an – das kann sich in Zukunft aber ändern.

Sie sehen gerade einen Platzhalterinhalt von Facebook. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSie sehen gerade einen Platzhalterinhalt von Instagram. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr InformationenSie sehen gerade einen Platzhalterinhalt von X. Um auf den eigentlichen Inhalt zuzugreifen, klicken Sie auf die Schaltfläche unten. Bitte beachten Sie, dass dabei Daten an Drittanbieter weitergegeben werden.

Mehr Informationen